نشست تخصصی «Defi و دنیای پر جاذبه رمز ارزها» برگزار شد

ICTPRESS - نشست تخصصی «Defi و دنیای پر جاذبه رمز ارزها» روز سهشنبه ۱۹ دیماه در دومین روز از نهمین نمایشگاه تراکنش ایران برگزار شد.

به گزارش شبکه خبری ICTPRESS، محمدمهدی تقیپور مدیرعامل شرکت بهپرداخت ملت، نشست را با سخنانی درباره کنترل متمرکز به عنوان یکی از مشکلات صنعت مالی سنتی آغاز کرد و گفت: در این زمینه با تاثیر سیاستهای بانک مرکزی بر نرخ های بهره، کنترل نرخ وام گیری و وام دهی توسط موسسه های مالی، کنترل جفت های معاملاتی پشتیبانی شده توسط صرافی ها، محدودیت های ابزارهای درآمد ثابت عمدتا به دولت ها و شرکت های بزرگ و کنترل وجوه برخلاف میل سرمایه گذاران توسط مدیریت مواجه هستیم.

به گفته مدیرعامل بهپرداخت ملت، مشکل دریافت وام برای بیشتر مردم، سختی دسترسی به فرصتهای سرمایه گذاری یا وام گیری رقابتی، دسترسی گروه های محدود به منابع مالی زیاد برای آریتراژ یا سرمایه گذاری مجدد، محدودیت فرصتهای سرمایه گذاری و بازده حاصل از نقدینگی به موسسه های بزرگ، محدودیت دسترسی به سرمایه برای شرکت های سودآور، محدودیت دسترسی به دارایی های خاص از نظر جغرافیایی، از مشکلات این حوزه است.

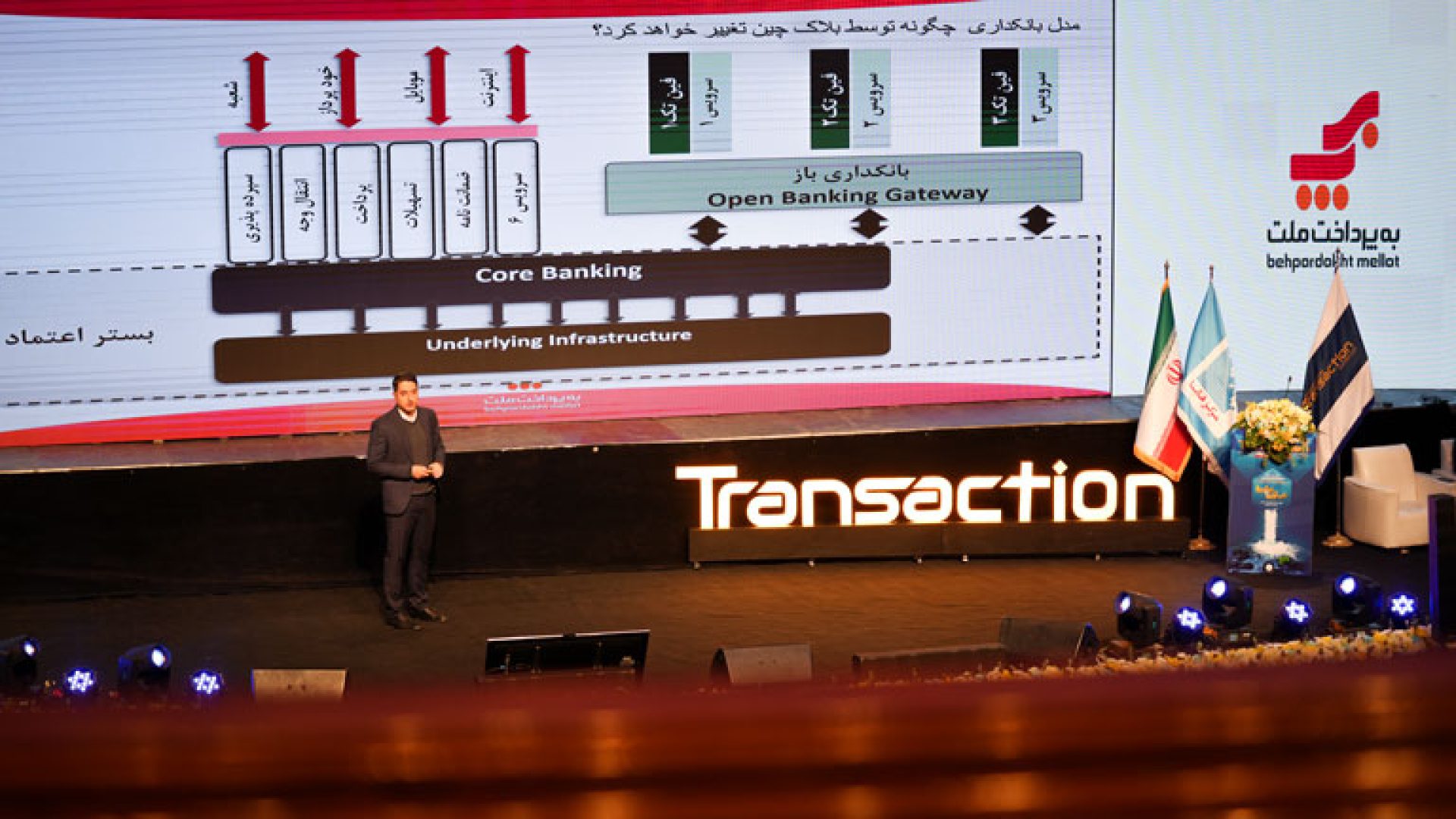

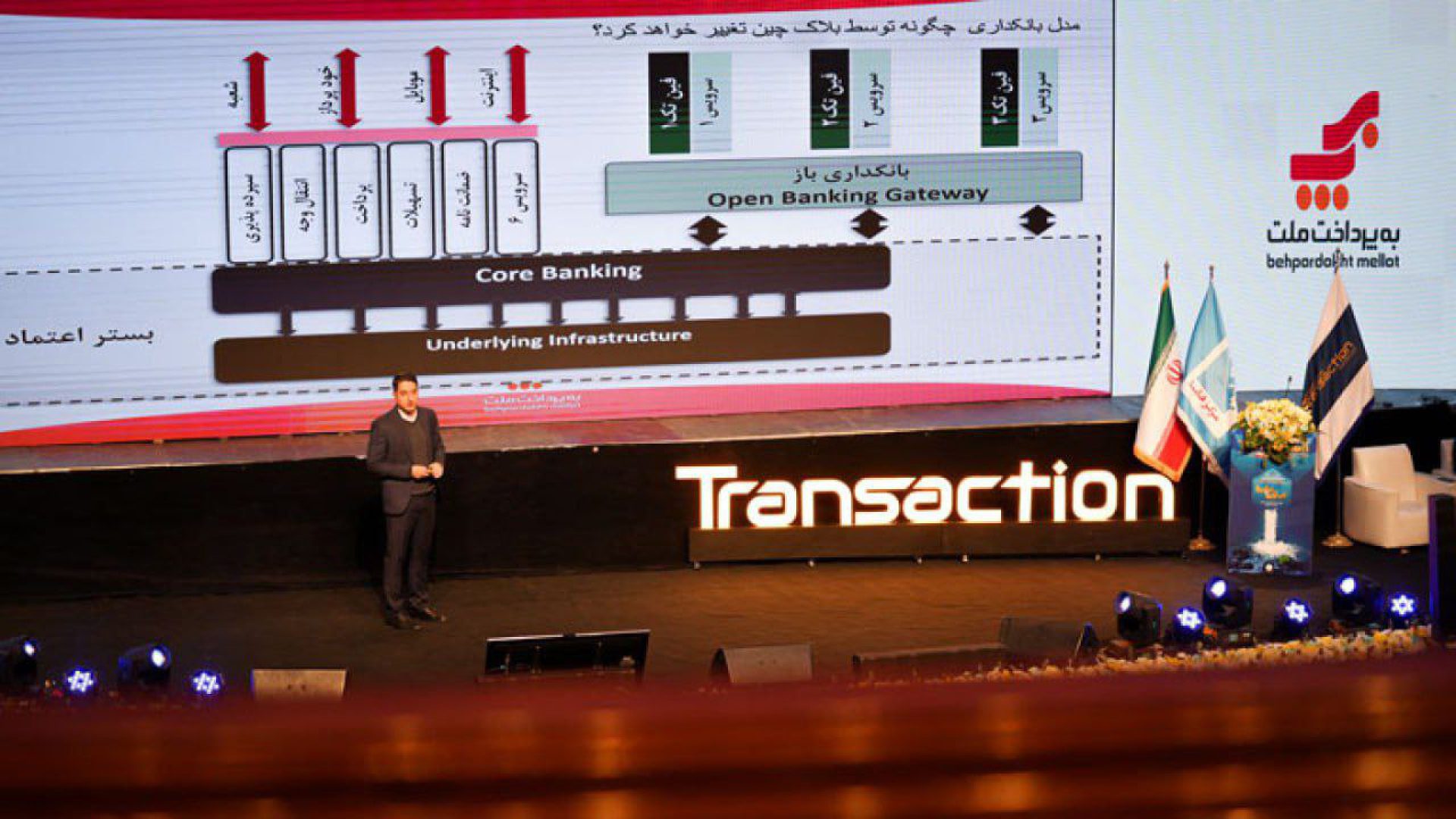

در ادامه این نشست، حسین یعقوبی مدیر گروه بلاکچین شرکت خدمات انفورماتیک گفت: انقلاب بلاکچین می تواند تغییرات زیادی را رقم بزند؛ بانک ها اصلی ترین نقش را به عنوان نهاد واسطه برعهده دارند و به نوعی میشود گفت کُربانکینگ ناموس بانک است، چون مانده حساب ها را نگه می دارد و اولین حوزه ای بوده که مورد تقدیر قرار گرفته است.

یعقوبی در ادامه بیان کرد: با ظهور اینترنت، کانال های دسترسی از انحصار بانک ها خارج شد و با مفهوم بانکداری باز روبرو شدیم. سرویس های بانکی را خارج می کنیم و بانکداری باز از لایه اعتمادساز بانک استفاده می کند و انحصار بانک روی کُربانکینگ را به چالش می کشد.

مدیر گروه بلاکچین شرکت خدمات انفورماتیک با طرح این پرسش که آیا در سال های آینده، بانکی وجود خواهد داشت؟ چنین پاسخ داد که بانکداری، حتی در سال 2050 نیز بدون بانک محقق نمی شود و فقط نقش بانک ها تغییر می کند؛ امروز سرویسهای Defi بسیار فراگیر شده اند و زنجیره بانکداری را فراهم می کنند.

احمد وطنی مدیرعامل پلتفرم توثیق ونسی در ادامه این نشست گفت: دنیای استارتاپ ها ریسکپذیر است. فرایند سپرده پذیری و وام پذیری مانند سایر خدمات، از روز اول پیدایش با رشد همراه بوده است. در فضای سنتی وامدهی پرداخت اقساط صورت می گیرد و در صورت عدم پرداخت قسط، مبلغ قسط از میزان وثیقه کاربر نقد می شود. پروسه پرداخت وام یک هفته تا 30 روز طول می کشد و بانک ها هزینه می پردازند. ممکن است فرد اقساط خود را پرداخت نکند و مجددا بانک متضرر خواهد شد؛ میزان معوقات بانکی مبلغی در حدود 300 تا 400 همت است و تصور کنید با این مبلغ چند بیمارستان و مدرسه می شود ساخت.

وی خاطرنشان کرد: دستورالعمل ها می گوید لندتک ها حق ندارند وام بدهند؛ یعنی با بازیگران حوزه صحبتی نمی شود و مشخص نیست چه کسی تصمیم گیرنده است که تعاملات مالی صورت بگیرد.

فرهاد اینالوئی متخصص حوزه بانکداری دیجیتال در نیز سخنرانی خود گفت: بانکها باهوش هستند و خودشان را با تغییرات هماهنگ می کنند، بنابراین حذف نمی شوند. مسائل و مشکلاتی در زمینه Defi وجود دارد که یکی از این ریسک ها قرارداد هوشمند است؛ هر کُد نرمافزاری امکان هک شدن دارد همچنین امکان اشتباه نوشتن قراردادهای هوشمند نیز وجود دارد.

به گفته اینالویی در برخی پلتفرمها، رای حاکمیتی خریده میشود و در این زمینه موارد فراوانی داشته ایم. ریسک مقیاس پذیری دیگر مشکل این حوزه است؛ مشکل اساسی همه پلتفرمهای بلاکچینی عدم تمرکز و عدم امنیت است. ریسک زیست محیطی، ریسک نگهداری و ریسک رگولاتوری از دیگر ریسک های موجود در این حوزه است.

وی تاکید کرد: هنوز نمی دانیم رمزارز دارایی از جنس کالا و پول است و این هنوز جای بحث دارد. چرا رگولاتورها سر ناسازگاری دارند؟، چون نمی توانند نظارت کنند. اگر رگولیشن سفت و سخت باشد، نوآوری از مرزهای ما خارج می شود و اگر سفت و محکم نباشد، حق مصرف کننده ضایع می شود.

لازم به ذکر است، نهمین رویداد بزرگ فناوری مالی ایران با عنوان «تابآوری و نوآوری؛ اکوسیستم صنایع مالی، بانکی، پرداخت و فناوری» از روز دوشنبه ۱۸ دیماه تا روز چهارشنبه ۲۰ دیماه در مرکز آفرینشهای کانون و هتل لاله برگزار میشود.

نظرات : 0